【個人と法人】バーチャルオフィスを使ったら納税地はどこになる?

バーチャルオフィスは事業用に住所だけを借りるサービスです。実際に業務をするのは自宅ですが、納税地は「バーチャルオフィスの住所」と「自宅住所」のどちらになるのでしょうか?

結論を先に言うと、「バーチャルオフィスの住所」と「自宅住所」のどちらを納税地に選択しても問題ありません。ただバーチャルオフィスを使うのであれば、基本的には「納税地=バーチャルオフィスの住所」になるでしょう。

この記事を読めば、あなたがどちらの住所を納税地に指定すべきか判断できるようになります。バーチャルオフィス導入を検討している人は参考にしてみてください。

そもそも「納税地」とは?

そもそも「納税地」とは、個人事業主・法人で共通の概念で、ともに納税の基準になる場所を指します。

我々の目線からだと、「納税地によって管轄の税務署が決まる」と言った方がわかりやすいかもしれません。確定申告などの書類は、この管轄の税務署に提出することになります。

【原則】個人は「住所地」、法人は「本店所在地」

バーチャルオフィスを使うか使わないかによらず、納税地は原則次の通りになります。

- 個人事業主:住所地(=自宅)

- 法人:本店所在地(=登記先の住所)

ただしあくまで原則なので、それ以外の選択肢も選べます。

個人事業主がバーチャルオフィスを使った際の納税地

個人事業主は、「開業届」を税務署に提出することで納税地を決定します。

納税地を記入する欄で、次の3つの選択肢から適当なものを選んでチェックします。

| 住所地 | 生活の本拠のことで、基本的には住民票がある自宅住所になります。ただし実態を反映するので、住民票があっても居住実態がない場合は住所地にはなりません。 |

|---|---|

| 居所地 | 生活の本拠とまでは言わないものの、ある程度居住している住所が該当します。納税地として指定可能ですが、該当する人は少数でしょう。 |

| 事業所等 | 住所地・居所地の他に事務所がある場合は、その住所を納税地とすることもできます。バーチャルオフィスもこちらに該当します。 |

原則は、自宅住所を納税地として記入し、「住所地」にチェックを入れます。

しかし以降で解説するように、自宅住所での開業がNGになるケースがあります。

その場合はバーチャルオフィスの住所を納税地として記入し、「事業所等」にチェックを入れます。そして「上記以外の住所地・事業所等」の欄に自宅の住所を書きます。

賃貸が事業利用NGならバーチャルオフィスを使おう

賃貸物件の場合、自宅住所での開業がNGとなる場合があります。これは大家さんが意地悪をしているわけでも、頭が硬いわけでもありません。

大家さんは、建物を(マンションやアパート)を登記する際に、その建物の用途を記載しています。その用途により、大家さんの固定資産税の額が変わってきます。住居用で登記してあるのに、住居者が勝手に事業を始めてしてしまうと、大家さんの方が脱税していることになってしまうのです。

また事業用になると、不特定多数の人が出入りする可能性が出てくるので、他の住民とのトラブルの温床にもなります。

これでは賃貸住まいの人はおいそれと開業できないことになってしまいますが、バーチャルオフィスを使うことで最小限の出費で開業できるようになります。

黙って自宅で開業している人は結構多い

賃貸に住んでいる人がみんなバーチャルオフィスを使っているかというと、そうでもありません。実態としては、黙って賃貸の住所で開業してしまっているケースが多いと思われます(少なくとも筆者の周辺ではかなり多い)。

法人登記の場合と違い、法務局や国税庁HPからバレることがないというのも、ダマで開業する後押しになっていると思います。

ただしフリーランスのように、看板もなければ人の往来もない事業であれば、許可が出る可能性は十分あります。管理会社や大家さんに相談してみて、それでもダメならバーチャルオフィスを使いましょう。

「個人住民税」が割高になる可能性あり

バーチャルオフィスの住所を納税地にした場合、「上記以外の住所地・事業所等」の欄に自宅の住所を書き込むことになります。

そうすると2箇所の拠点を持つことになり、それぞれで「個人住民税」の「均等割」が発生する可能性があります。

少々ややこしいのですが、自宅住所とバーチャルオフィスの住所の組み合わせにより、「均等割」が二重で発生してしまうケースがあります。

- 自宅とバーチャルオフィスが「同じ市区町村」の場合

→1都道府県1,500円 + 1市区町村3,500円 = 5,000円 - 自宅とバーチャルオフィスが「同じ都道府県」で「違う市区町村」の場合

→1都道府県1,500円 + 2市区町村7,000円 = 8,500円 - 自宅とバーチャルオフィスが「違う都道府県」の場合

→2都道府県3,000円 + 2市区町村7,000円 = 10,000円

またバーチャルオフィスはただ住所を借りているだけで、建物も部屋も使っておらず、業務実態がないことを説明できれば、「均等割」の二重発生を回避できる可能性があります。税理士や税務署に相談すると良いでしょう。

開業届に自宅住所を書かなかったら?

開業届の「上記以外の住所地・事業所等」の欄は空欄にして、納税地とするバーチャルオフィスの住所しか記入しなければ、住民税の「均等割」は1箇所で済むのでは?という気もします。

郵便物が迷子にならず、連絡が取れるなら自宅住所を書かなくても運用上は問題ないでしょう。ひょっとしたら、それで通ってしまうかもしれません。

ただしマイナンバーに住民票の住所が紐づいているので、2つの住所が存在していると気づかれてしまうかもしれません。気づかれれば、やはり「均等割」は2箇所になってしまうと思います。

納税地が自宅じゃなくても自宅家賃は経費にできる

自宅で働く個人事業主で賃貸物件に住んでいる人は、家賃の何割かを経費として計上しているのが普通です。

しかし「納税地をバーチャルオフィスの住所にしてしまったら、自宅の家賃は経費にできないのでは?」という嫌な予感がよぎりますね。

結論だけ言ってしまうと、納税地を自宅住所にしていなくても、自宅家賃を経費に計上することは可能です。家賃だけでなく、水道光熱費やインターネット代なども経費にできます。

詳細は次の記事をチェックしてみてください。

法人がバーチャルオフィスを使った際の納税地

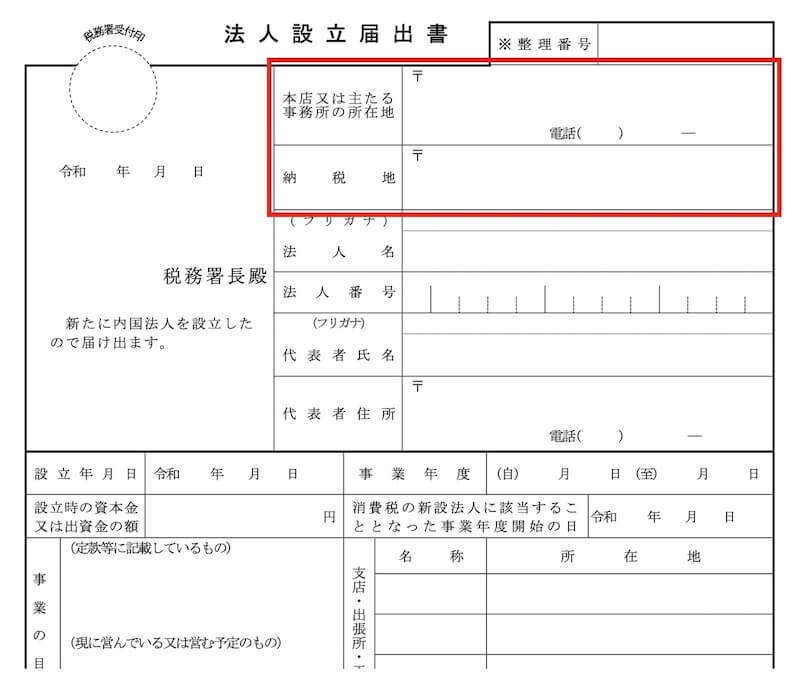

法人の場合は、「法人設立届出書」で納税地を指定します。法務局で法人登記した後に税務署に提出する書類で、起業時に必要なあまたの書類の1つです。

法人は原則、「本店所在地」を納税地に指定します。通常は登記先の住所で、バーチャルオフィスを使用している場合は、バーチャルオフィスの住所を使うことになるでしょう。

自宅を納税地にすることも可能だが普通はしない

なお本店以外の「主たる事務所」を納税地とすることも可能で、ここに自宅住所を指定することもできます。

税務署が自宅近くになって行きやすくなるメリットはありますが、本店の登記先住所とズレるので管理がややこしくなってしまうデメリットもあります。

通常は「バーチャルオフィスの住所 = 本店所在地(登記先住所)= 納税地」で合わせるのが一般的でしょう。

また本店以外に事務所があると、「法人住民税」の「均等割」が2カ所で発生してしまう可能性があります(ただし本店はただのバーチャルオフィスで業務の実態がないと証明できれば、回避は可能)。

まとめ

今回はバーチャルオフィスの納税地について解説しました。

最後にザッと整理しましょう。

個人事業主なら

主に個人事業主がバーチャルオフィスを使うのは、賃貸の自宅で開業不可のケース。この場合は、バーチャルオフィスの住所を納税地にするしかありません。ダマで自宅住所を納税地にしてもバレる可能性は低いですが、大きな声でオススメはできません。

自宅で開業できる(=自宅を納税地にできる)人でも、名刺用の住所や郵便物の私書箱的な用途でバーチャルオフィスを契約する場合もあるでしょう。この場合は、開業関連の書類にあえてバーチャルオフィスの住所を記入する必要はありません。

法人なら

法人でバーチャルオフィスを使う人は、ほぼ全員バーチャルオフィスの住所で登記しているはず。納税地は、登記先と同じくバーチャルオフィスの住所にしておくのが通常です。

バーチャルオフィスを使う法人は、1人社長も多いと思います。1人で慣れない書類をいくつも捌かなければならないので、「あの書類の住所は、どっちだっけか?」とややこしくなる状況は避けた方がベターでしょう。

この記事を書いた人

管理人

バーチャルオフィスで起業した個人事業主 兼 マイクロ法人の社長。バーチャルオフィスの住所で、法人登記&法人銀行口座の開設も経験済み。

事業はメディア運営&ハンドメイド作品の販売。インターネット上で完結する事業なので、作業はもっぱら自宅。

コメント本文(必須)